Na początku roku przedsiębiorcy mogą wybrać lub zmienić aktualną formę opodatkowania na rok 2023. Wyjątkowo też, w niektórych przypadkach, istnieje możliwość wstecznej zmiany formy opodatkowania rozliczając się za 2022.

Początek roku dla przedsiębiorcy to czas trudnych decyzji. Dotyczy ona sposobu płacenia podatku w bieżącym roku podatkowym. Wszystko zależy od tego, który wariant będzie korzystniejszy. Czy będzie to ryczałt ewidencjonowany, skala podatkowa, czy może podatek liniowy. Taką decyzję, zgodnie z przepisami, należy podjąć do 20 dnia miesiąca przypadającego po miesiącu, w którym przedsiębiorca uzyskał pierwszy dochód. Dla przedsiębiorców, którzy kontynuują działalność jest to 20 luty 2023. Decyzję o zmianie formy opodatkowania należy zgłosić do urzędu skarbowego. W przeciwnym razie automatycznie zastosowana będzie forma opodatkowania z roku poprzedniego.

Wsteczna zmiana formy opodatkowania

Wprowadzenie Polskiego Ładu daje także możliwość zmiany formy opodatkowania za 2022 rok. Dotyczy to jedynie przedsiębiorców, którzy w 2022 roku zdecydowali się na rozliczenie za pomocą ryczałtu i podatku liniowego oraz którzy chcieliby rozliczyć się na podstawie skali podatkowej. Na tę zmianę przedsiębiorca ma czas do 30 kwietnia 2023.

W jaki sposób dokonać zmiany formy opodatkowania?

- W przypadku przejścia z podatku liniowego na skalę podatkową:

O przejściu z podatku liniowego na skalę podatkową należy poinformować urząd skarbowy poprzez złożenie deklaracji PIT-36 / PIT-36S zamiast dotychczasowej deklaracji PIT-36L / PIT-36LS. Zmiana złożonej deklaracji jest zatem złożeniem oświadczenia o podjętej decyzji o zmianie.

2. W przypadku przejścia z ryczałtu na skalę podatkową:

Przy zmianie formy opodatkowania z ryczałtu na skalę podatkową obowiązuję podobna zasada co w przypadku podatku liniowego. Różnicę stanowi składana deklaracja podatkowa. Informację o podjętej decyzji przekazujemy do urzędu skarbowego składając PIT-36 / PIT-36S zamiast deklaracji PIT-28 / PIT-28S.

W przypadku przejściu z ryczałtu na skalę podatkową należy pamiętać o dokumentacji księgowej. W przypadku ryczałtu przedsiębiorca wykazuje jedynie przychody z działalności. Rozliczając się za pomocą skali uzyskany przychód może pomniejszyć o koszty uzyskania przychodów. W przypadku braku faktur kosztowych za 2022 rok zmiana formy opodatkowania jest niekorzystna.

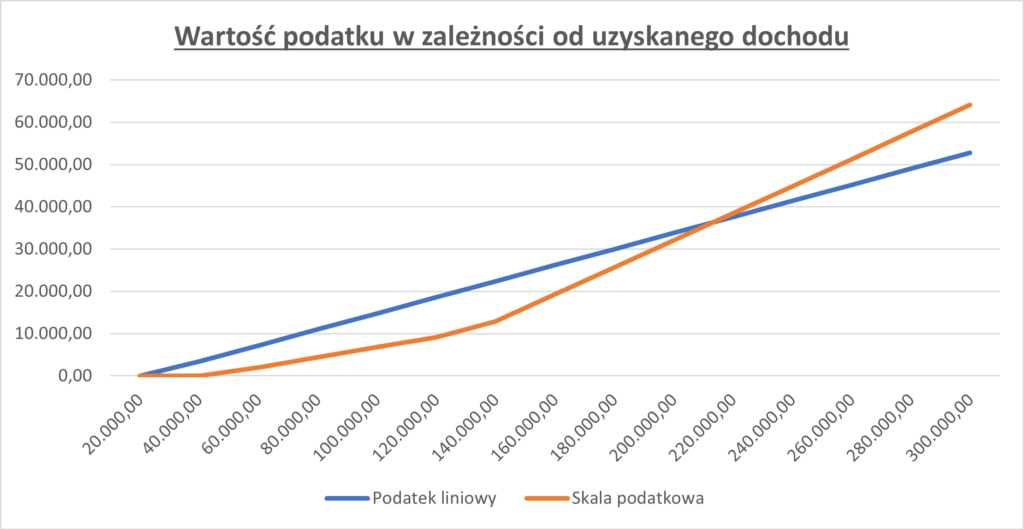

Kiedy opłaca się zmiana podatku liniowego na skalę?

Punkt graniczny opłacalności to dochód w wysokości 212.084,62 PLN, przy założeniu, że przedsiębiorca opłaca pełne składki ZUS, bez uwzględnienia ulg podatkowych np. na dziecko. Oznacza to, że przedsiębiorca podejmując decyzję o zmianie formy opodatkowania za 2022 r. powinien wziąć pod uwagę wysokość swoich dochodów.

W jaki sposób poinformować urząd skarbowy o zmianie formy opodatkowania na rok 2023?

Opcje mamy co najmniej dwie:

- W urzędzie skarbowym

- Zmiana we wpisie do CEIDG

Zdecydowanie szybszym i łatwiejszym sposobem jest zmiana wpisu do CEIDG, do której niezbędny jest profil zaufany lub e-dowód osobisty. Cały proces zmiany trwa kilka minut.